当前位置 > 首页 >>财经 >>企业 >>龙大美食再度陷入巨亏:持续扩张后产能利用率低 财务压力开始显现

龙大美食再度陷入巨亏:持续扩张后产能利用率低 财务压力开始显现

出品:新浪财经上市公司研究院

作者:浪头饮食/ 郝显

在2022年短暂扭亏后,龙大美食2023年再度陷入大幅亏损。根据1月底发布的业绩预告,2023年公司预亏13.6亿元至17.6亿元, 扣非亏损12.1亿元至15.7亿元。

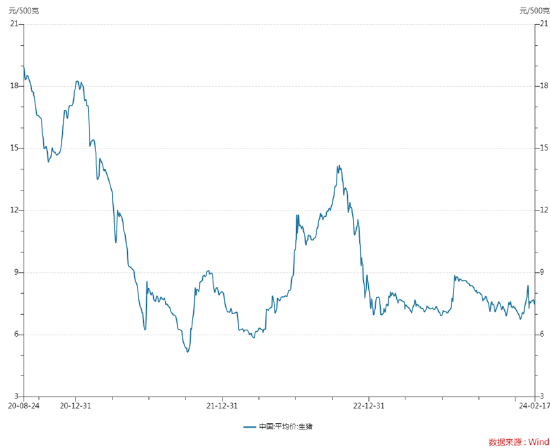

在生猪价格持续下跌的背景下,龙大美食的冷冻肉及贸易业务出现较大亏损,存货同时也在减值。

近几年龙大美食在主营业务收入持续萎缩的背景下,仍在举债大力扩产能,这在拉低产能利用率的同时,还增加了负债,目前公司已面临较大的财务压力。

龙大美食再度大幅亏损 鲜冻肉收入持续下滑

面对巨额亏损,龙大美食解释原因为,报告期内毛猪销售价格及猪肉市场价格持续下跌,并叠加疫病影响,导致传统板块业务及贸易板块业务出现较大亏损;同时对存货及生物资产计提了减值准备。

龙大美食是一家业务涵盖生猪养殖、屠宰、肉制品及预制菜的生猪屠宰企业,其核心收入来源为生猪屠宰业务对应的冷鲜肉和冷冻肉,2022年收入达到120.31亿元,贡献了74.65%的收入(此前贡献比例在80%以上)。其次为进口贸易和预制菜,分别贡献9.99%和8.16%的收入。

近几年主营业务鲜冻肉经历了收入持续减少和毛利率大幅下滑的双重打击。2020年鲜冻肉毛利率为5.5%,到2022年已经下滑至1.74%。

影响龙大美食盈利能力的主要因素是生猪价格,当猪价上涨时,公司冷鲜肉和肉制品销量减少,盈利能力下滑,主因是产品售价调整滞后于原材料生猪价格。相反冷冻肉和生猪养殖业务盈利能力则会提升。猪价下跌时反之。

从历史业绩来看,2019年及2020年生猪价格大幅上涨时,龙大美食净利润快速增长。2021年以来,随着生猪价格的持续下行,公司开始由盈转亏,净利润则持续承压。

这期间导致净利润大降的主因是冷冻肉毛利下滑,并且伴随资产减值,同时进口贸易业务也在亏损。

本轮猪周期于2021年初见顶,龙大美食在2021年上半年大量囤货,导致存货大增。2021年计提存货减值5.13亿元,2022年由于猪价反弹未计提,2023年则再度开始计提减值。

从存货变动来看,2021年上半年暴增的存货当年下半年大幅减少,而2023年上半年再度大幅增加,第三季度则开始减少。从现实操作来看,公司的冷冻肉业务并未能起到对冲作用,反而加大了业绩的周期性波动。

事实上,比起净利润大幅波动,鲜冻肉收入持续下滑是更值得重视的问题。2020年龙大美食鲜冻肉收入达到167.88亿元,2022年为120.31亿元,下滑了近29%。2023年上半年,在疫情结束的背景下,鲜冻肉收入继续减少8.51%。

与此相对应,2022年公司的屠宰量不升反降。2021年设计屠宰产能1100万头,实际屠宰量641.1万头,2022年屠宰量下滑至589.36万头,同比减少8%。2023年前三季屠宰量471.08万头,同比仅增加2.42%。一般来说,三季度是历史旺季,但是受限于市场上生猪供应偏多,叠加消费疲软、市场冻肉库存较高、终端消费需求不足等因素,公司销售端仍旧偏弱。

对于龙大美食来说,此前市场一直预期随着屠宰产能的提升,公司屠宰量同步提升,从而提升利润。在目前的情况下,短期内可能很难看到屠宰量大幅提升带动利润增长。

预制菜业务独挑增长大梁 持续扩张下财务压力大

在主营业务陷入停滞的情况下,龙大美食开始押注预制菜。

2021年上半年,龙大美食正式提出“一体两翼”战略,以预制菜为食品板块核心,以屠宰和养殖为两翼支撑,并将证券简称改成龙大美食。龙大美食的预制菜以肉制品为主,包含肥肠系列、酥肉系列、培根系列、烤肠系列、丸子系列等。

从盈利能力来看,2022年公司鲜冻肉毛利率仅为1.74%。预制菜毛利率则高达10.43%,净利率在4%-5%之间。从中长期来看,预制菜业务可以提供稳定的利润,这也是公司全力押注预制菜的重要原因。

目前龙大美食食品产能为15.5万吨每年,新建项目投产后产能可以达到33万吨每年。但是在高速扩张下,产能利用率比较低。2022年食品销量为7.16万吨,仅为总产能的46%。

2022年预制菜业务实现营业收入13.14亿元,同比增长11.16%。2023年实现收入19亿元,同比增长50%。整体食品板块营收2023年同比增长30%左右。食品板块的高增长能否持续,进而消化大幅扩张的产能,就成为需要关注的重点。

近几年,龙大美食在持续扩张产能,目前屠宰产能已经达到1500万头每年,现有食品加工产能15.5万吨,在建产能约17.5万吨。截至2023年三季末,公司固定资产已经增至17.22亿元,相比2021年同期增长52%。

支撑龙大美食不断扩张的是融资,从2019年到2022年,投资活动净流出33.18亿元,筹资活动净流入23.79亿元,经营活动仅净流入8.07亿元。

龙大美食在2020年及2021年先后通过发行可转债和定向增发进行过两次融资,募资总额15.7亿元。截至2023年6月,暂时未使用的募集资金大部分已用于暂时补充流动资金。近几年短期借款金额一直维持在高位,依靠不断借新还旧维持日常经营。

截至2023年三季末,龙大美食账面货币资金为13.65亿元,而短期有息负债达到15.92亿元,此外还有11.71亿元的长期有息负债,已经面临较大的财务压力。

在1月底接受机构调研时,管理层展望2024年猪价,“从供给端来看,目前能繁母猪存栏量还处于高位,24 年生猪供给压力仍较大,下半年随着需求转旺,会逐步提升,但预计不会有太大的突破”。如果猪价持续低迷,龙大美食的财务估计还要接受考验。

来源:新浪网 作者: 综合 编辑:综合

相关文章更多资讯 >>

- ·《大国品牌》东鹏控股A股成功上市10-20

- ·中植资本荣膺“2021年卓越竞争力跨界融合金融机构”11-17

- ·创新、转型、跨越,五粮液“十四五”三大主基调诠释了什么?01-04

- ·东海天下(德州)实业有限公司荣获“2021年度成长力企业”奖11-17

- ·后租赁时代,三彩家以科技赋能中小企业“突围”06-15

- ·“十三五”高分交卷“十四五”豪迈奋进 不负国企担当 五粮液推进高质量发展01-06

- ·广东康爱多荣获“2021年度中国大健康产业杰出企业奖”11-24

- ·“和美”五粮液:“和”世界精彩 “合”一带一路04-22

- ·大国浓香醉博鳌,五粮液向世界展现中国魅力04-26

- ·人民日报点名——东阿阿胶利用5G新基建赋能数字化营销转型05-30

行业要闻更多>>

财经要闻更多>>

- ·龙大美食再度陷入巨亏:持续扩张后产能利用率低 财务压力开始显现

- ·亚虹医药科创板上市的"谎言"与真相?估值泡沫破灭中信证券却挣得盆满钵满

- ·沪上阿姨靠加盟“狂奔”可否持续?自营店创收下降、加盟店食品安全问题频发、盈利能力相对较差

- ·停飞三个月的桂林航火速复航,股东海航凌晨发声明:“与我无关”

- ·人民所需义不容辞 鸿日力量同甘相守 鸿日汽车集团首批救灾物资送至甘肃积石山县

- ·“一带一路”走出去 东风高质量出海成绩显著

- ·冬日最暖公益:大雪,淘宝推荐「需要你的」宝贝

- ·瑞浦兰钧展现创新风采,绿色科技日见证领导者实力

- ·最高评级!海信家电连续3年获深交所信披考评A级

- ·海信家电荣登“广东制造业百强”榜

今日要闻

龙大美食再度陷入巨亏:持续扩张后产能利用率低 财务压力开始显现

- 亚虹医药科创板上市的"谎言"与真相?估值泡沫破灭中信证券却挣得盆满钵满

- 沪上阿姨靠加盟“狂奔”可否持续?自营店创收下降、加盟店食品安全问题频发、盈利能力相对较差

- 停飞三个月的桂林航火速复航,股东海航凌晨发声明:“与我无关”

- 海信家电荣登“广东制造业百强”榜

- 让轻卡更美味 优形荣膺“产品健康典范奖”

- “数电票”时代下,企业该如何优化财税管理,来提高运营效率?

- 鸿喜达百商财富峰会胜利召开,高端品类进阶,迎战旺季市场

- 向新前行,华发新一代优+产品体系5.0焕发新活力

- 亨达33年 | 携手同行共创未来

- 连收两封感谢信!青岛瑞丰隆基实业集团让东西协作有了新注解

- 亨达集团革新全球品牌形象 ——30 载深厚根基上建立活力新篇章